글로벌 금융위기 후 외국인 채권투자자금은 내외 금리 차보다 글로벌·국가별 리스크 요인에 더 민감하게 반응한다는 분석이 나왔다.

한미 정책금리 역전 폭이 0.50%포인트로 확대됐지만 이것이 바로 외국인 채권자금 유출로 이어지지는 않을 것임을 시사한다.

3일 한국은행이 발간한 BOK경제연구 ‘글로벌 금융위기 전·후 외국인의 채권투자 결정요인 변화 분석: 한국의 사례’ 보고서를 보면 우리나라에서 외국인 채권투자자금 유출입은 차익거래 유인보다는 글로벌·국가 리스크 요인에 더 큰 영향을 받았다.

보고서는 글로벌 금융위기 전·후 외국인 채권투자 결정요인을 살펴보기 위해 위기 이전(2004∼2007년), 위기 기간(2008∼2009년), 위기 이후 기간(2010∼2017년) 3개 기간으로 세분해 살폈다.

분석 결과 금융위기 이전엔 금리 차가 벌어지면 외국인 채권투자자금이 빠져나갔지만 이후엔 통계적으로 뚜렷한 상관관계가 성립하지 않은 반면, 글로벌 금융 리스크나 지정학적 리스크, 정치 리스크 등 개별 국가 리스크가 커지면 유출하는 등 글로벌·국가 리스크 영향은 지속했다.

수치로 보면 외국인 채권자금 유출입 변동성을 100%로 볼 때 글로벌 금융위기 이전엔 금리 차의 기여율은 23.0%에 달했고, 글로벌 리스크는 16.8%, 국가 리스크는 0%에 불과했다.

그러나 위기 이후에는 금리 차가 미치는 영향력은 0.2%로 쪼그라든 반면 글로벌 리스크는 2.3%로 금리 차보다 기여율이 커졌고 국가 리스크도 0.7%로 영향력이 확대했다.

이는 한국 경제 펀더멘털이 강화한 영향이라고 분석했다.

한국 경상수지 흑자 폭은 2012년 이후 증가했고 외화 보유액도 꾸준하게 증가세를 나타내고 있으며, 한국 경제 지급 여력을 보여주는 단기외채 비율(외환보유액 대비 1년 이하 단기외채)도 글로벌 금융위기 이후 낮아졌다.

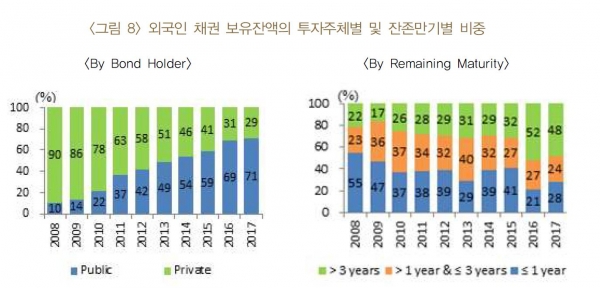

아울러 위기 이후 외국인 채권투자 성격이 달라진 영향도 있는데 민간자금보다 공적 자금 위주로 바뀌고 만기도 중·장기화했다.

외국인 투자 가운데 공적자금의 채권보유잔액 비율은 2008년 10%에 그쳤으나 지난해 71%까지 커졌다.

주로 장기로 자금을 굴리는 공공 부문의 채권 보유가 늘면서 외국인 채권 투자 중에 만기 1년 이하 비중은 2008년 55%에서 지난해 28%로 반토막이 됐다.

다만, 채권 유출입에서 글로벌·국가 리스크, 금리 차 등 세 가지 변수 전체의 영향은 글로벌 금융위기 이후 축소됐다.

유복근 한은 미시제도연구실 연구위원은 “외국인 채권투자 결정에 금리 차와 같은 차익거래 유인이나 리스크 요인 이외 변수 영향이 커졌음을 시사한다”며 “경제 성장률과 물가 차이, 글로벌 리스크에 반영되지 않은 신흥국 불안 등 영향력이 커진 것일 수 있다”고 설명했다.

그러면서 “글로벌 리스크 변화를 면밀하게 모니터링하고 국가 리스크 요인이 현실화하지 않도록 노력해야 한다”며 “차익거래 유인도 계속해서 점검해야 할 것”이라고 제언했다.

파이낸셜투데이 박현군 기자